株主を賃貸人とし同族会社を賃借人とする不動産の賃貸借契約に所得税法157条1項(同族会社の行為計算否認規定)の適用の可否が争われた税務判決 ~大阪地方裁判所令和6年3月13日判決TAINS Z888-2668(控訴)~

1 はじめに

所得税法157条1項は、同族会社等の行為又は計算で、これを容認した場合にはその株主等である居住者等の「所得税の負担を不当に減少させる結果となると認められるもの」があるときは、税務署長は、その行為又は計算にかかわらず、その認めるところにより、所得の金額を計算することができる旨を定めています(同趣旨の規定は、法人税法(132条1項)、相続税法(64条1項)などにも置かれています。)。

本件では、株主を賃貸人とし同族会社を賃借人とする不動産の賃貸借契約にこの「同族会社の行為計算否認規定」(所得税法157条1項)が適用されるか否かが争われました。

本判決は、このような場合における同規定の適用要件、具体的には、当該賃貸借契約が「経済的合理性を欠くものか否か」の判断基準及び考慮要素を具体的に示し、その点に先例的な価値があると考えます。

実は、所得税法157条1項と同趣旨の規定である法人税法132条1項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」の意義及び判断基準(考慮要素)については、最高裁令和4年4月21日判決(ユニバーサルミュージック事件判決、※1)が、組織再編成に係る一連の取引の一環として行われた金銭の借入れについて、同条の適用要件、具体的には「経済的合理性を欠くものか否か」の判断基準(考慮要素)を示しており、本判決も同最高裁判決の判断を踏襲したものではあります。

しかし、本判決の事例は、同最高裁判決の事例とは異なるものなので、本判決の判断には上記のとおり先例性があるといえ、また、その他にも同族会社の行為計算否認規定の適用の可否の判断に当たり、参考になる判断があります。

なお、本判決は控訴されているようであり、上級審の判断が注目されます。

2 事案の概要

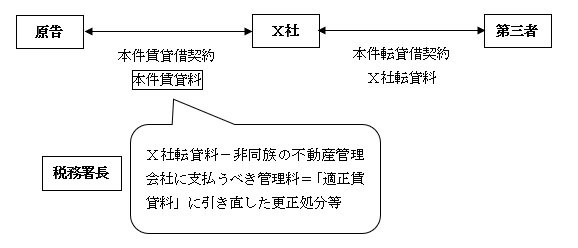

原告は、自己の所有する不動産を賃貸して賃貸料を得る不動産賃貸業を営んでいました。

X社は、不動産賃貸借管理業務等を目的とする株式会社であり、原告はその発行済株式の全てを有し、同社は、法人税法2条10号にいう同族会社に当たりました。

原告は、平成23年頃までは、自己の所有する不動産を個別に第三者に賃貸していましたが、平成24年7月、X社との間で、自己が所有していた多数の不動産(本件不動産)をX社に一括して賃貸し(本件賃貸借契約)、同社から賃料収入を得るようになりました。

本件賃貸借契約には、いずれの契約においても、X社が本件不動産を転貸することができる旨の約定があり、X社は、本件不動産を第三者に転貸しましたが(本件転貸借契約)、平成27年から平成29年における本件賃貸料のX社の転貸料収入に占める割合は、いずれも60%を下回っていました。また、原告とX社は、本件賃貸料の金額を決定するに当たり、X社が負うことになる空室リスク等を具体的には計算していませんでした。

原告は、平成27年分から平成29年分までの所得税及び復興特別所得税(所得税等)の確定申告及び修正申告をしました。

所轄税務署長は、令和2年11月5日付で、原告の不動産所得に関し、本件賃貸借契約について所得税法157条1項を適用し、X社が本件不動産を第三者に転貸することにより受け取る転貸料から、原告と同族関係にない不動産管理会社に本件不動産の管理を委託したとした場合に支払うべき管理料の額を差し引いたものを、適正賃貸料とし、原告が本件賃貸借契約により得ている賃貸料を当該適正賃貸料に引き直して不動産所得の金額を計算することにしたことなどを理由とする更正処分及び過少申告加算税賦課決定処分(本件各処分)をしました。

原告は、本件各処分に対して、審査請求をしましたが、棄却裁決を受け、令和4年5月2日、本件各処分の取消しを求めて本訴訟を提起しました。

3 裁判所の判断

本件の争点は、複数あるのですが、以下では本件賃貸借契約に係る所得税法157条1項の適用の可否及び効果についての判断についてのみ記載します。

(1)「所得税の負担を不当に減少させる結果となると認められるもの」の意義、判断基準(考慮要素)

本判決は、まず、次のとおり、同族会社の行為計算否認規定の趣旨を述べた上、所得税法157条1項の「…所得税の負担を不当に減少させる結果となると認められるもの」の意義を次のように判示しました。

| 所得税法157条1項は、同項各号に掲げる法人である同族会社等においては、これを支配する株主等の所得税の負担を不当に減少させるような行為又は計算が行われやすいことに鑑み、税負担の公平を維持するため、株主等の所得税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、これを正常な行為又は計算に引き直して当該株主等に係る所得税の更正又は決定を行う権限を税務署長に認めたものである。このような規定の趣旨、内容からすれば、同項にいう「これを容認した場合にはその株主等である居住者…の所得税の負担を不当に減少させる結果となると認められるもの」とは、同族会社等の行為又は計算のうち、経済的かつ実質的な見地において不自然、不合理なもの、すなわち経済的合理性を欠くものであって、当該株主等の所得税の負担を減少させる結果となるものをいうと解するのが相当である |

この判断は、本判決も引用している最高裁平成16年7月20日判決、最高裁令和4年4月21日判決の判断を引用したものです。

続いて、本判決は、上記の「経済的合理性を欠くものか否か」の判断基準及び考慮要素について、次のように判示しました。

| 本件のような株主等を賃貸人とし同族会社等を賃借人とする不動産の賃貸借契約が上記の経済的合理性を欠くものか否かについては、当該賃貸借契約の目的、賃貸料の金額や契約の諸条件を含む当該賃貸借契約の内容等の諸条件を総合的に考慮して判断するのが相当である。そして、当該賃貸借契約が経済的合理性を欠くものか否かの検討に当たっては、①当該賃貸借契約が、通常は想定されない手順や方法に基づいたり、実態とはかい離した形式を作出したり、その賃貸料が適正な賃貸料に比して著しく低額なものにされたりしているなど、不自然なものであるかどうか、②税負担の減少以外に当該賃貸借契約を締結することの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情を考慮するのが相当である。 |

(2)あてはめ

本判決は、まず、被告の主張する「適正賃貸料」をもって本件賃貸借契約の適正な賃貸料と認めることはできない、と述べました。

続いて、本件賃貸借契約の不自然性の有無((1)①)について、本件賃貸借契約は、転貸方式(マスターリース契約)であって空室リスク等を借主(X社)が負担するものであること、一般的には同一のサブリース業者に一括して転貸方式で賃貸することが困難な、種別や所在地域の異なる多数の不動産を一括してX社に賃貸するものであることなどの賃貸料の減価要因となり得るものがあり、本件賃貸料が適正な賃貸料と比較して著しく低額であるとはいえず、本件賃貸借契約が、不自然なものであるということはできない、と述べました。

さらに、税負担の減少以外の合理的な理由となる事業目的等の事由の有無((1)②)についても、原告個人の不動産賃貸業のX社への移転という事業目的を認定し、本件賃貸借契約の目的は合理的なものといえる、と述べました。

結論として、本件賃貸借契約は、所得税法157条1項にいう「これを容認した場合には…所得税の負担を不当に減少させる結果となると認められるもの」には当たらないとして、同項を適用した本件各処分の一部を取り消しました。

4 解説

(1)「所得税(法人税)の負担を不当に減少させる結果となると認められるもの」の意義、判断基準(考慮要素)

所得税法157条1項、法人税法132条1項等の「これを容認した場合には所得税(法人税)の負担を不当に減少させる結果となると認められるもの」の意義については、これまでの裁判例においては、以下の2つの異なる傾向がみられるとされています(※2)。

①非同族会社比準説

非同族会社では通常なしえないような行為・計算、すなわち同族会社なるがゆえに容易になし得る行為・計算がこれに当たるとする説

②経済的合理性説

純経済人の行為として不合理・不自然な行為・計算がこれに当たるとする説

以上のうち、②が通説とされています。

前述した最高裁令和4年4月21日判決は、法人税法132条1項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」とは、「同族会社等の行為又は計算のうち、経済的かつ実質的な見地において不自然、不合理なもの、すなわち経済的合理性を欠くものであって、法人税の負担を減少させる結果となるものをいう」と述べ、経済的合理性説を採ることを明らかにしました。

また、同最高裁判決は、組織再編成に係る一連の取引の一環として行われた金銭の借入れが同条の適用に当たり、経済的合理性を欠くものか否かの判断基準及び考慮要素についても判示しましたが、それらは、本判決と同様のものでした(3(1))。

つまり、本判決は、最高裁令和4年4月21日判決の示した法人税法132条1項の意義、判断基準(考慮要素)が、本件のような株主等を賃貸人とし同族会社等を賃借人とする不動産の賃貸借契約への所得税法157条1項の適用の場面でも妥当することを示したものといえます。

(2)独立当事者間の通常の取引との関係

また、本判決の判断で注目される点は、独立当事者間の通常の取引との関係についての判示です。

本判決は、原告とX社は、同社が負うこととなる空室リスク等を具体的に計算した上で本件賃貸料の金額を決定したわけではなく、その意味では、本件賃貸借契約は、一般のサブリース契約とは異なる面があり、「本件賃貸借契約には独立かつ対等で相互に特殊関係のない当事者間で通常行われる取引とは異なる点があるともいえる。」と指摘しながら、その他の事情も総合的に考慮して、本件賃貸借契約は、不自然なものであるとはいえない、と判示しています。

つまり、本判決は、独立当事者間の通常の取引と異なる取引であることは、(重要な考慮要素ではあるが)、そのような取引であれば例外なく経済的合理性を欠くものであるとの見解を採らないことを明らかにしています。

このような判断方法も、実は、最高裁令和4年4月21日判決で示されたものであり、(事実認定の問題ではありますが)本判決もその判断を踏襲しているといえます(※3)。

(3)「税負担の減少をもたらす目的」との関係

さらに、本判決は、本件賃貸料を低額にすることにより、「本件賃貸借契約の締結の目的として原告の所得税の負担の減少のためという目的があったとしても、それが主たる目的であるとは認められない。」として、税負担の減少以外の事業目的等が存在し、「合理的な理由となる事業目的」等が存在する、と判示しています。

この点も、(事実認定の問題ではありますが)最高裁令和4年4月21日判決の判断を踏まえていると言えます。

要するに、税負担の減少目的は経済的合理性を否定する方向の事情として相応の重みのあるものではありますが、「直ちに当該行為又は計算が経済的合理性を欠くものと評価されるとは限らず、飽くまでも諸事情の総合的な考慮によって経済的合理性を欠くものか否かが判断されることを示すもの」であるということです(※4)。

(4)本判決の意義

株主等が同族会社に賃貸した不動産の賃貸料が過少であるとして、所得税法157条1項を適用して、約定賃貸料と適正賃貸料の差額を不動産所得に加算した事例は従前もありましたが(最高裁平成6年6月21日判決月報41巻6号1539頁など)、これらの裁判例では、同項の適用自体は比較的簡単に認められ、「適正賃貸料」の算定方法等が主に争われていたようです。

同族会社の行為計算否認規定の「不当に減少」という文言は「不確定概念」とも言われ、適用の有無が必ずしも明確ではなく、納税者の予測可能性を害する可能性があります。

この点、最高裁令和4年4月21日判決は、組織再編成の場面における同規定適用の可否の判断基準(考慮要素)を明示したことで納税者の予測可能性を高めたといえます。

同最高裁判決に続く本判決のような裁判例が集積することによって、同規定の適用の有無に関する納税者の予測可能性がさらに高まることが期待されます。

※1 民集76巻4号480頁

※2 金子宏『租税法(第24版)』542頁

※3 東京高裁平成27年3月25日判決(日本IBM事件)は、独立当事者間の通常の取引と異なる取引については例外なく経済的合理性を欠くこととなる旨をいうようにも読める、とも解されていました(判例タイムズ1501号65頁~66頁)。

※4 判例タイムズ1501号66頁~67頁

以上

関連するコラム

-

2025.05.22

橋本 浩史

持分会社の持分払戻請求権の評価額等が問題となった事例 ~名古屋地裁令和6年6月22日判決TAINS Z888-2720~

1 はじめに 持分会社(合名会社、合資会社又は合同会社)の社員は、死亡によって退社し(会社法607条…

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

橋本 浩史のコラム

-

2025.05.22

橋本 浩史

持分会社の持分払戻請求権の評価額等が問題となった事例 ~名古屋地裁令和6年6月22日判決TAINS Z888-2720~

1 はじめに 持分会社(合名会社、合資会社又は合同会社)の社員は、死亡によって退社し(会社法607条…

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…