相続後に条件成就して実現した債務免除益に対する所得税課税の可否が争われた税務判決の紹介 ~東京高等裁判所令和6年1月25日判決(上告)~

1 はじめに

相続時に相続財産から控除されなかった訴訟上の和解に基づく債務が、相続開始後に条件成就により債務免除を受けた場合に、当該債務免除益に所得税を課税することは、二重課税(所得税法9条1項16号(※1))に該当して、許されないか否かが問題となった税務判決が公表されました。

本訴訟では、東京地裁令和5年3月14日判決は、当該債務免除益に所得税を課すことは二重課税に該当せず、許されるとしたのに対し、控訴審である東京高裁令和6年1月25日判決は、二重課税に該当し許されない、と全く反対の判断を下しました。

本件は、相続税と所得税の二重課税という難問の新たな一事例といえ、理論的にも非常に興味深い論点を含み、また、課税実務に及ぼす影響も少なくないと思われます。

本件は、最高裁判所に上告されており、今後の帰趨に注目すべきだと考えます。

2 事案の概要

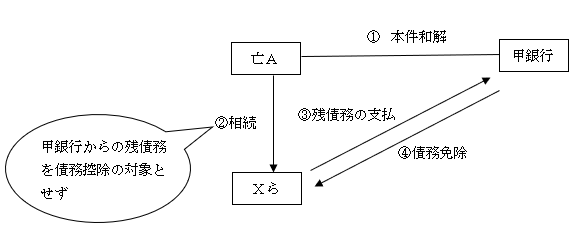

本訴訟の事案はやや複雑なのですが、上記の争点に関する限りで述べると、その概要は以下のとおりです。

本訴訟の原告は、被相続人Aの子であるX1と妻のX2の2名です。

Aは、甲銀行から16億円の貸金返還請求訴訟を提起されていましたが、平成16年4月15日、東京地方裁判所において、以下の内容を含む訴訟上の和解(以下「本件和解」といいます。)が成立しました。

|

① Aは、甲銀行に対し、以下の金員を支払う。 a 平成16年9月30日限り金3億7130万円 b 平成18年12月31日限り金2億5000万円 c 平成19年から平成28年まで毎年6月30日限り金50万円(10回、合計500万円) d 平成28年7月31日限り金9億7370円 ② Aが甲銀行に対し、①aからc記載の分割金合計6億2630万円を期限の利益を失うことなく支払った時は、甲銀行は、Aに対し、その余の9億7370万円(①d)の支払義務を免除する(以下「本件債務免除」といいます。) |

その後、Aは、甲銀行に対し、本件和解に基づき、①a及びbの金員並びにcのうち平成19年から平成26年まで毎年6月30日限り支払うべき金50万円(合計400万円)を支払いました。

この時点で、Aは、あと50万円×2=100万円を支払えば、条件が成就し、9億7370万円(①d)の債務免除を受けることができる状況でしたが、平成26年10月27日に死亡しました。

Xらを含むAの相続人らは、平成27年6月24日、甲銀行との間で、本件和解による残債務9億7470万円は、Xらが引き受けるという内容の債務引受契約を締結しました。

Xらは、本件和解に基づき、甲銀行に対し、①cの分割金の残金として、同年6月30日までに50万円、平成28年6月30日までに50万円を支払い、甲銀行から本件債務免除を受けました。

Xらを含むA相続人らは、平成29年5月12日、Aを被相続人とする相続税について修正申告をしましたが、当初申告では債務として申告していた甲銀行からの貸付けの残債務を0円(つまり、相続財産から控除しない)と修正しました。

Xらは、平成29年3月16日、平成28年分の所得税及び復興特別所得税の確定申告を行いましたが、所轄税務署長は、平成30年4月25日、Xらが本件債務免除により合計9億7370円の利益(以下「本件債務免除益」といいます。)を得たとして、平成28年分の確定申告において総所得に加えるべきであったとの理由により、Xらに対して、所得税の更正処分及び過少申告加算税の賦課決定処分(以下「本件各処分」といいます。)をしました。

Xらが本件各処分の取消しを求めて提訴したのが本訴訟です。

3 裁判所の判断

本件の争点は、複数あり、本件和解に係る前訴の弁護士費用等を「その収入を得るために支出した金額」(所得税法34条2項)として控除することの可否という興味深いものもあるのですが、以下では、「二重課税の排除(所得税法9条1項16号)の適用の有無」という争点について述べます。

まず、前提知識として、法令の定めを確認すると、所得税法9条1項柱書きは、「次に掲げる所得については、所得税を課さない。」と規定し、同項16号は「相続、遺贈又は個人からの贈与により取得するもの(相続税法の規定により相続、遺贈又は個人からの贈与により取得したものとみなされるものを含む。)」を掲げています。

(1)東京地裁令和5年3月14日判決(LLI/DB L07830678)(※2)

東京地裁は、まず、本件債務免除に係る債務は、相続財産から控除される「被相続人の債務で相続開始の際現に存するもの」(相続税法13条1項柱書き及び同項1号)には該当するものの、相続人であるXらが本件和解に係る分割金(残額100万円)の支払を行えば免除されるものであったことからすれば、「確実と認められるもの」(同法14条1項)とはいえず、Aの相続税の算定に関して考慮(控除)されなかったのは当然のことである、と判示しました。その上で、所得税法9条1項16号(以下「本件規定」ともいいます。)の適用の有無について、以下のように判示して、本件債務免除益に対しこれを一時所得として課税することは本件規定に反しないと述べました(下線は筆者)。

| 所得税法9条1項16号は、「相続、遺贈又は個人からの贈与により取得するもの」には所得税を課さないとしているところ、これは相続、遺贈又は個人からの贈与により取得するものについては、別途相続税又は贈与税が課せられるため、二重課税を避けるために所得税法上は非課税とされたものである。そして、本件債務免除に係る債務免除益については、停止条件の成就が亡Aの相続発生の後であることから、前記のとおり亡Aを被相続人とする相続税では考慮されていない。したがって、本件債務免除益という所得の発生時にこれを亡Aの相続人である原告らに係る所得税の課税対象とすることは、所得税法9条1項16号の前記趣旨に反するものではないというべきである。 |

| 所得税法9条1項16号は、相続により得た積極財産に対し、相続税に加えて所得税を課すことを禁止対象として想定しているものと解され、相続時に「確実と認められ」なかったために控除が認められなかった債務を対象として想定した規定とは解されず、殊に、相続税の課税基準時たる相続発生時の後に停止条件が成就した結果発生すべき債務免除益に適用されるものとは解されない。 |

(2)東京高裁令和6年1月25日(TAINS Z888-2622)(※3)

東京高裁は、まず、最高裁平成22年7月6日判決民集64巻5号1277頁(生保年金二重課税判決、以下「平成22年最高裁判決」といいます。)を引用して、本件規定の趣旨は、「相続税又は贈与税の課税対象となる経済的価値に対しては所得税を課さないこととして、同一の経済的価値に対する相続税又は贈与税と所得税との二重課税を排除したものであると解される」と述べました。

続いて、相続税法13条1項、14条1項の趣旨について、次のように述べました(下線は筆者)。

|

相続税は、相続財産を取得した利得に対して担税力を見出して課税されるものであるところ、相続財産の取得者が被相続人の債務を承継して負担する場合にはその負担分については担税力が減殺されることになることから、相続財産からの当該債務の控除を認めるとするのが相続税法13条1項1号の趣旨であり、被相続人から承継する債務が「確実と認められるもの」でない場合には担税力が減殺されることにはならないから、当該債務については相続財産からの控除を認めないとするのが同法14条1項の趣旨であると解される。 このような規定の趣旨を踏まえれば、担税力を減殺させるものではないとして相続財産から控除されなかった相続債務が相続開始後に免除を受けたからといって、これにより債務者に新たな担税力が生じるものと解することは相当ではない。 |

さらに続けて、次のように述べ、本件債務免除益に対しこれを一時所得として課税することは本件規定に反し許されないと述べました(下線は筆者)。

| そうすると、被相続人から承継した現に存する債務であって、相続税申告の際の課税価格の算定にあたって近い将来に免除を受ける可能性が極めて高いこと等を理由に相続税法14条1項の「確実と認められるもの」にあたらないとして相続財産から控除されなかった債務が、その後に債権者により免除された場合における当該債務免除に係る相続人の利益については、形式的には債務免除を受けた時点で発生したものといえるとしても、所得課税との関係では、潜在的には相続により取得していたものとみることが可能であり、また、その具体的な内容をみても、上記申告に係る課税価格のうち相続財産から控除されなかった上記債務に相当する部分の経済的価値と実質的に同一のものということができるから、特段の事情のない限り、これに所得税の課税をすることは、所得税法9条1項16号に反するものとして許されないというべきである。 |

4 検討

(1)判断が分かれたポイント

債務者が債権者に対して、一定額(例えば、1000万円)の債務の支払義務を認めるが、債務者が期限の利益を失うことなく、そのうちの相当額(例えば、800万円)を支払うことを停止条件として、債権者が債務者に対して、残債務(例えば、200万円)の支払義務を免除する、という内容の訴訟上の和解は実務上もしばしばみられるものです。

このような訴訟上の和解の成立後、停止条件が成就する前に、債務者が死亡し、相続人がそのような停止条件付債務を承継することも十分あり得ることです。

本訴訟は、相続開始後に当該相続人が上記相当額の債務を完済し、停止条件が成就した場合に、債権者から受けた債務免除が課税対象となるのか否かという課税実務上も重要な問題に関するものだと思われます。

まず、前述した平成22年最高裁判決は、本件規定の趣旨を、「相続税又は贈与税の課税対象となる経済的価値に対しては所得税を課さないこととして、同一の経済的価値に対する相続税又は贈与税と所得税との二重課税を排除したもの」と解しました。

この点、東京地裁判決は、本件規定の趣旨について、「相続・・・により取得するものについては、別途相続税又は贈与税が課されるため、二重課税を避けるために所得税法上は非課税とされたもの」と述べるなど、あえて同最高裁判決が述べた「(同一の)経済的価値」というキーワードを使わずに、本件債務免除益と相続財産の経済的価値の同一性についての考慮を示すことなく、本件規定の適用の有無をある意味「形式的」に判断したように思われます。

これに対して、東京高裁判決は、本件債務免除益は、相続財産から控除されなかった債務に相当する部分の「経済的価値」と実質的に同一であると述べており、同判決の方が、平成22年最高裁判決に整合的であるかのようにも思われます。また、結論としても、同判決によれば、Xらは、相続税において控除されなかった債務の負担分について相続税と所得税の二重課税を回避することができ、東京地裁判決に比べてより「実質的」な判断であったとも言えると考えます。

(2)平成22年最高裁判決の射程範囲

平成22年最高裁判決の射程が本訴訟の事案に及ぶかという問題は生じ得ると思います(※4)。

すなわち、同最高裁判決で本件規定の適用の有無が問題となったのは、相続税法3条1項1号によるみなし相続財産である年金払方式の死亡保険金(年金受給権)という「積極財産」であったのに対し、本件債務免除益は、形式的には東京地裁判決が述べるように、停止条件の成就がAの相続発生の後であり、Aの相続財産を構成する「積極財産」ではありません。

このような「相続財産を構成する個々の『積極財産』ではないが、その経済的価値が総体としての相続財産の価値の中に観念することができる」本件債務免除益にも平成22年最高裁判決の射程が及ぶのか否かが、本訴訟の結論を左右し得る点であるように思われます。

この点については、平成22年最高裁判決は、本件規定にいう「相続…により取得するもの」とは、「相続等により取得し又は取得したものとみなされる財産そのものを指すのではなく、当該財産の取得によりその者に帰属する所得を指すものと解される。」、そして当該所得とは、「当該財産の取得の時における価額に相当する経済的価値にほかなら」ないと判示しており、この部分を素直に読めば、本件規定の「相続・・・により取得するもの」は、相続財産を構成する「積極財産」に限定されていないようにも思われます。

しかし、一方で、同最高裁判決については、その射程範囲を限定的に解すべきとする有力な見解が少なからず存します(※5)。例えば、同最高裁判決の趣旨及び射程等について、著名な税法学者が名を連ねた「最高裁判決研究会」報告書(※6)では、同最高裁判決は、「同条(注:相続税法24条)によって評価がなされる相続財産を直接の射程としているものと考えられる。」と述べており、このような立場からは、本訴訟の事案は同最高裁判決の射程外と解されるのかもしれません。

(3)最後に

前述したように、停止条件付債務免除を含む訴訟上の和解の債務者に、条件成就前に相続が開始し、その後に相続人の下で条件が成就し、債務免除を受けるという事例は十分あり得ることであり、本訴訟の結論が課税実務に与える影響は小さくないと考えます。

また、本件では、相続開始時における停止条件成就のための分割金の残額が100万円と少額であったこと、Xらの財産状況によれば、同金額の支払いは容易であったことから本件債務免除に係る債務は「確実と認められるもの」には当たらないと判断されていますが、現実にはこの判断は難しいこともあり(例えば、残額が1000万円だったらどうか)、本件のような事例について抽象的・類型的に結論を下すことも難しいと思います。

債務が「確実と認められるもの」に該当しないことから、直ちに、当該債務に係る債務免除益が「相続…により取得するもの」に該当するという結論を導き出せるのか、東京高裁判決が述べる「特段の事情」はどのような場合に認められるのか、など疑問は尽きません。

最高裁が本件を受理して、混迷する相続税と所得税の二重課税の問題に解決の指針を示すような判断を下すことを期待したいと思います。

以上

※1 「現17号」。以下同じ。

※2 本判決の評釈は、本部勝大・ジュリスト1595号10頁、品川芳宣・T&A master982号23頁、木山泰嗣・税経通信2023年12月号179頁、長島弘・税務事例55巻11号17頁、佐藤孝一・税務事例56巻2号24頁など

※3 本判決の評釈は、武田涼子・税務事例研究199号17頁

※4 平成22年最高裁判決後も、相続税と所得税の二重課税に関して、同最高裁判決の射程範囲が問題となった事案は複数あります。東京高裁平成25年11月21日判決、東京高裁平成26年3月27日判決(相続税と譲渡所得の二重課税)、大阪地裁平成27年4月14日、大阪高裁平成28年1月12日判決(相続税とみなし配当所得の二重課税)。

※5 古谷勇二「相続税と所得税の二重課税について-相続税と譲渡所得における二重課税を中心として-」税務大学校論叢第90号246頁、三木義一ほか「年金受給権と年金の課税関係」立命館法学309号8頁など

※6 平成22年度第8回税制調査会資料「最高裁判決研究会」報告書

関連するコラム

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

-

2024.11.18

橋本 浩史

株主を賃貸人とし同族会社を賃借人とする不動産の賃貸借契約に所得税法157条1項(同族会社の行為計算否認規定)の適用の可否が争われた税務判決 ~大阪地方裁判所令和6年3月13日判決TAINS Z888-2668(控訴)~

1 はじめに 所得税法157条1項は、同族会社等の行為又は計算で、これを容認した場合にはその株主等で…

橋本 浩史のコラム

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

-

2024.12.11

橋本 浩史

夜勤時間帯(不活動時間)における割増賃金の算定基礎 ~東京高裁令和6年7月4日判決~

1 はじめに 労基法37条は、時間外等労働の割増賃金の算定基礎を「通常の労働時間又は労働日の賃金」(…