賃貸人以外の者から受領した「損失補償金」が「資産の譲渡等」の対価に該当し消費税の課税対象となるか否かが争われた税務訴訟判決の紹介 ~広島地方裁判所令和6年1月10日判決TAINS Z888-2557(確定)~

1 はじめに

消費税は、物品やサービスの各取引段階において付与される付加価値に着目して課税するものであり、資産が消滅するなどして付加価値が生じない場合には課税の問題は生じません。消費税が「付加価値税」の性質を持つと言われるゆえんです。

最近、賃貸借契約を解除し、目的不動産から退去撤退することに伴い、賃貸人以外の者から支払われた「損失補償金」が、消費税法2条1項8号の「資産の譲渡等」の対価に当たり、消費税の課税対象になるか否かが争われ、納税者が勝訴(かつ確定)した裁判例が公表されたので、紹介します。

2 事案の概要

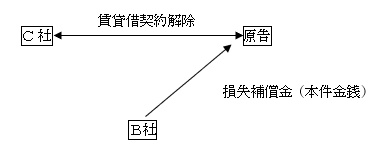

本件の原告は、パチンコ店を含む遊技場の経営等を目的とする法人であり、C社から土地(本件土地)及び建物を借り受けて(本件賃貸借契約)、パチンコ店を営んでいました。

中古自動車販売業を営む法人であるB社は、大型店舗の敷地として本件土地の利用を希望するに至りました。

原告とB社は、平成31年4月19日付けで本件協定書を締結しました。同協定書では、原告がC社と本件賃貸借契約の合意解除を行い、B社がC社との間で本件土地について新たな賃貸借契約を締結すること、B社は、原告に対して本件賃貸借契約の解除に伴い通常生じる損失に対する補償(損失補償金)として合計2億円を支払うことが合意されました。

B社から原告に対して、平成31年4月19日に2000万円、令和元年8月29日に1億8000万円の合計2億円(本件金銭)が支払われました。

一方、原告、B社及びC社間で令和元年8月28日付けで締結された本件覚書には、「B社が本件賃貸借契約上の地位を原告から承継する」旨の一見、本件協定書とは異なる合意内容が記載されていました。

原告が営業していた本件土地上のパチンコ店は、令和元年8月中に閉店し、C社は同建物を解体しました。その後、C社はB社に対して、本件土地を自動車販売等の事業の用に供する建物の所有目的で賃貸しました。

原告が、本件課税期間(平成31年1月1日から令和元年12月31日まで)の消費税及び地方消費税について、法定申告期限内に納税申告をしたところ、処分行政庁は、本件金銭は、消費税法2条1項9号の「課税資産の譲渡等」に該当するとして、更正処分及び過少申告加算税賦課決定処分をしました。

本訴訟は、原告が同更正処分等の取消しを求める事案です。

3 裁判所の判断

本件の争点は、本件金銭が消費税法2条1項8号の「資産の譲渡等」の対価に当たるかであったところ、裁判所は、以下のように判断して、本件更正処分等は違法であるとして、取り消しました。

(1)「資産の譲渡等」該当性の判断基準

まず、裁判所は、以下のような判断基準を示しました。

| 消費税法2条1項8号は、消費税が課されることになる「資産の譲渡等」とは、「事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供」をいうとし、通達(注:消費税法基本通達)においては、・・・「資産の譲渡」とは、資産の同一性を保持しつつ、それを他人に移転することをいうとされ[5-2-1(資産の譲渡の意義)]、「建物等の賃借人が賃貸借契約の解除に伴い賃貸人から授受する立退料は、賃貸借の権利が消滅することに対する補償、営業上の損失又は移転等に要する実質補償などに伴い収受されるものであり、資産の譲渡等の対価に該当しない。」とされる一方、「建物等の賃借人たる地位を賃貸人以外の第三者に譲渡し、その対価を立退料等として収受したとしても、これらは建物等の賃借権の譲渡に係る対価として受領されるものであり、資産の譲渡等の対価に該当することになる」[5-2-7](建物賃貸借契約の解除等に伴う立退料の取扱い)]とされている。 |

(2)あてはめ

続いて、裁判所は、本件の事実関係、本件協定書の記載内容などを理由に、「本件金銭は、本件賃貸借契約上の解約により同契約上の地位が消滅することに対する対価であるといえる」とする一方、本件覚書では、本件賃貸借契約上の地位を原告からB社に移転させる旨が合意されているが、同合意は、もっぱら、原告が本件不動産から撤退した(賃料を支払う理由がなくなった)後もB社が本件賃貸借契約の賃料を継続して支払うという法形式を採ることで、C社が賃料を得られない期間をなくすことなどを目的として、締結されたものであるといえ、本件金銭を本件覚書合意に基づく本件賃貸借契約上の地位の譲渡に対する対価ということはできない、と結論付けました。

4 検討

裁判所は、3(1)で引用したとおり、消費税法基本通達5-2-7の定めを、「立退料等」が「資産の譲渡等」に該当するか否かの判断基準として示しました。通達は、本来、租税法の「法源」ではなく、国民も裁判所もそれに拘束されないところ、本判決は、裁判所が同通達の定めが消費税法の正しい解釈に合致することを示した、いわば「お墨付き」を与えたという点に意義がある判断です。

裁判所の判断は、要するに、「賃貸借契約が解除され、賃借権が消滅しているか否か」を当該立退料等が「資産の譲渡等」の対価であるか否かのメルクマールにするというものであり、これは、冒頭に述べた消費税が「付加価値税」であるという性質にも合致するものであると考えます。

また、本件では、本件協定書と本件覚書と、記載内容が異なる書面が存在し、覚書の記載内容からは、「賃貸借契約上の地位の譲渡」とも見うるところ、裁判所は、本件金銭の支払いに至る前後の経緯等も考慮した上で、「資産の譲渡等」の対価に該当しないと判断しました。

課税要件事実の認定は、書面の記載などの形式だけでなく、実質(事実関係)により行われるということを再認識させられる判断でもあると考えます。

関連するコラム

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

-

2024.11.18

橋本 浩史

株主を賃貸人とし同族会社を賃借人とする不動産の賃貸借契約に所得税法157条1項(同族会社の行為計算否認規定)の適用の可否が争われた税務判決 ~大阪地方裁判所令和6年3月13日判決TAINS Z888-2668(控訴)~

1 はじめに 所得税法157条1項は、同族会社等の行為又は計算で、これを容認した場合にはその株主等で…

橋本 浩史のコラム

-

2025.04.10

橋本 浩史

有限責任事業組合の組合員に対する課税関係が問題となった事例 ~東京地裁令和6年2月16日判決TAINS Z888-2712(確定)~

1 はじめに 有限責任事業組合(LLP)とは、構成員全員が無限責任を負う民法組合の特例として、「有…

-

2025.03.17

橋本 浩史

M&Aに係るデューデリジェンス費用が有価証券の取得価額に含まれるか否かが争われた事例 ~国税不服審判所令和6年1月24日裁決~

1 はじめに 株式取得などによるM&Aにおいて、買収側が対象企業の価値やリスク等を事前に調査するこ…

-

2025.02.14

橋本 浩史

所得税法72条1項の「損失」の意義が争われた税務判決 ~東京地裁令和6年1月23日判決~

1 はじめに 所得税法72条は雑損控除を定めた規定であり、同条1項は、居住者又はその者と生計を一にす…

-

2024.12.11

橋本 浩史

夜勤時間帯(不活動時間)における割増賃金の算定基礎 ~東京高裁令和6年7月4日判決~

1 はじめに 労基法37条は、時間外等労働の割増賃金の算定基礎を「通常の労働時間又は労働日の賃金」(…